借り換えを検討する際に、審査に通るのか気になる方は多いですよね。

また、借り換えの審査に通らなかった場合、「どうして審査に通らなかったのか」原因を知りたい方もいらっしゃるのではないでしょうか。

金融機関では、審査が通らなかった理由を詳しく教えてくれない場合が多いですが、実は、審査に通らない原因は主に11個あります。

この記事では、11個の原因について、解説と対処法を紹介しています。

ぜひ、該当するものはないか確認をしてみてくださいね。

借り換え審査に通らない11の原因

- 物件の担保評価の低下

- 年収に対して借入金額が大きすぎる

- 他の借入額が大きい

- 収入の減少

- 転職して間もない

- 個人事業主やフリーランスである

- 契約社員、派遣、パート、アルバイトである

- 完済時や借入時の年齢が高い

- 健康状態が良くない

- ローン契約違反や滞納歴(2~3ヶ月以上延滞)がある

- 仮審査の申込みと本審査の申込みの内容に誤りがある

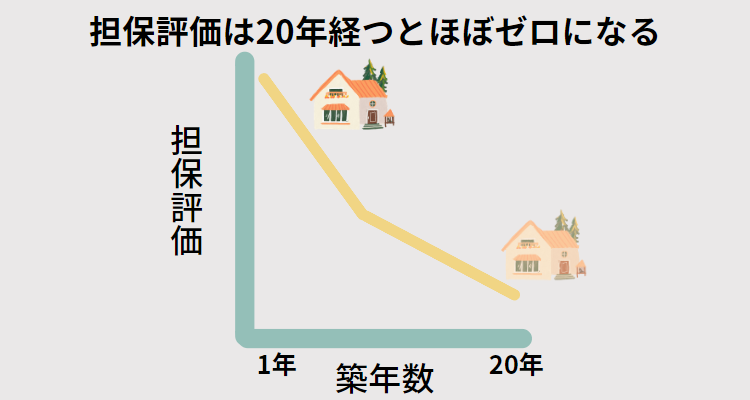

物件の担保評価の低下

借り換えを申請する際には、物件の価値が評価されます。

国土交通省の「中古住宅流通、リフォーム市場の現状」調査によると、戸建住宅の場合、物件の市場価値は6年後に7割、10年後5割、20年後に20%以下となるとされています。

そのため、借り換え時に、ローン残高>物件の価値となる場合、担保評価が低いと判断され、審査が通らないことがあります。担保評価が低いと、金融機関のリスクが増加するためです。

頭金を用意し、借入金額を下げましょう!

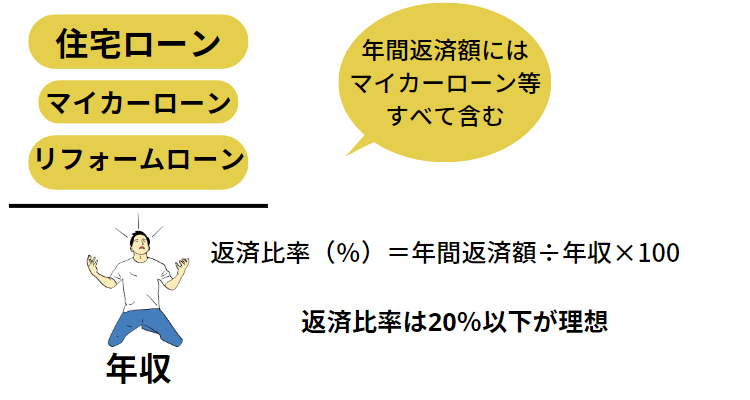

年収に対して借入金額が大きすぎる

-1.png)

収入に対し、借入れが多いと、審査が通らないことがあります。この審査基準は「返済比率」で判断されます。

【返済比率】

年収に占める年間返済額の割合

【返済比率の算出方法】

年間返済額÷年収×100

※年間返済額には住宅ローンの他に、マイカーローン等のすべての負債を含む

この「返済比率」は金融機関によって基準が異なりますが、「返済比率」20%〜40%を超えた借入れはできません。さらに年収が高くなるにつれて返済比率の基準は40%に近くなります。

頭金を用意し、借入金額を下げましょう!

カードローン等の他の借入額が大きい

借り換えを申請する前に、新たな借入れ(マイカーローンやカードローン等)をした場合やその借入額が大きすぎると、審査が通りづらくなります。

先ほど返済比率が審査に影響することをお伝えしましたが、一般的に、返済比率が20%〜40%を超えた借入れはできません。

また、本人の名義で組んだローンは基本的にすべて個人信用情報機関に登録されています。

そのため、本人が借入状況を金融機関に申告しなかったとしても、金融機関は個人信用情報機関に記録されている借入状況を見て審査します。

返済比率が高い場合は、他の借入れが完済してから、借り換えを検討することをおすすめします。

収入の減少

新規借入時と比べて、年収が下がっている場合は借り換え審査に通らないことがあります。

年収が減ると、「年収に占める年間返済額の割合」が増え、おのずと返済比率は高くなってしまうからです。

また、借り換えでは新規借入に比べ、返済比率の基準がより厳しくなる場合があります。

頭金を用意し、借入金額を下げましょう!

転職して間もない

申込み条件に記載がなくても、住宅ローンの審査条件として勤続年数を1年~3年以上と定めている金融機関が多いです。

転職して間もないと収入の安定性が低いと判断されるため審査に通りにくくなります。

勤務年数が短くても大丈夫な金融機関を選ぶか、借り換えのタイミングを検討しましょう!

転職して年収UPや、キャリアアップの場合は問題ない場合があります。

個人事業主やフリーランスである

フリーランスや自営業者など、定期的な安定した収入を持たない雇用形態の場合、審査が難しくなることがあります。

また、申込みには一般的に過去3年間の確定申告書等が必要となり、経営状態が良くないと審査が通りにくくなります。

経営状態が悪い場合は、借り換えのタイミングを検討しましょう!

契約社員、派遣、パート、アルバイトである

非正規雇用の場合、借り換えの審査は厳しくなります。

なぜなら、終身雇用ではないため、収入が不安定となる可能性があり、貸し手にとってリスクがあるためです。

フラット35では勤務形態に制限はなく、派遣やパートでも安定した収入があれば申込み可能です。

また、SBI新生銀行は連続した就業2年以上、かつ前年度税込年収が300万円以上の契約社員であれば、申込可能とされています。

完済時や借入時の年齢が高い

多くの金融機関では、申込可能年齢は20歳以上70歳以下、完済時年齢は80歳未満としています。

しかし実際は、一般的に65歳で定年になる場合が多いことから、完済時の年齢は65歳以下の方が審査に通りやすくなります。

国土交通省の令和4年度民間住宅ローンの実態に関する調査結果報告書よると、融資を行う際に考慮する項目のトップ3として、完済時年齢を98.7%、健康状態を97.9%、借入時の年齢を97.2%の金融機関が挙げています。

借入期間を短縮することを検討しましょう!

ただし、期間短縮すると、月々の返済額が高くなるため、理想としては

【年間返済額÷年収×100】が20%以下になることをおすすめします。

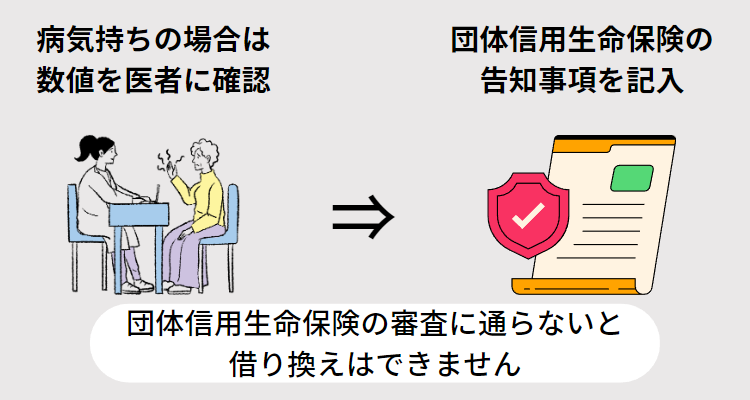

健康状態が良くない

多くの金融機関では団体信用生命保険(通称:団信)の加入が必須になります。団信とは死亡時等に住宅ローンの残高が0になる生命保険です。

当初住宅ローンを組んだ時より、年齢を重ね、健康状態が悪化することがあります。団信は健康状態の告知事項があり、団信に通らないと借り換えできません。

一般団信よりも審査が緩く持病があっても加入しやすいワイド団信を取り扱っている金融機関もあります。

なお、ワイド団信の場合は、金利が上乗せされ、がん団信等の保障はなく、基本の保障のみ(死亡、高度障害、余命6ヶ月未満)となります。

そのため、既存の団信の保障と比較し、充実度が下がる場合は借り換えをしない方がいいかもしれません。

また、フラット35は団信に加入しなくても借り換えできますが、万が一のことがあった際に、ローン残高が保障されないので、おすすめできません。

契約違反や滞納歴(2~3ヶ月以上延滞)がある

過去に住宅ローンや他のローンの契約違反や滞納歴(2~3か月以上の延滞)がある場合は、個人信用情報機関に最長、完済後5年間まで記録されており、その期間は審査にほぼ通りません。

- 2~3か月以上の延滞

最長、契約終了後(完済後)から5年 - 保証債務の履行、代位弁済

最長、契約終了後(完済後)から5年 - 任意整理

最長、完済後5年 - 破産

約5~7年 - 再生

約5~7年(載らないケースもある)

本人の個人信用情報機関の情報は、情報開示請求制度を利用して確認できます。

個人信用情報機関は、次の3つがあり、金融機関やローン商品によって登録される信用情報機関が異なります。

- 株式会社シー・アイ・シー(CIC)

主にクレジットカード会社が加盟する信用情報機関 - 株式会社日本信用情報機構(JICC)

主に消費者金融が加盟する信用情報機関 - 全国銀行協会(全国銀行個人信用情報センター・KSC)

銀行や信用金庫、信用保証協会などが加盟する信用情報機関

個人信用情報機関に記録されていた場合は、記録が消えてから借り換えを検討しましょう。

また、詐欺行為や不正な金融取引歴がある場合は、審査が通りません。

仮審査の申込みと本審査の申込みの内容に誤りがある

仮審査の申込みと本審査の申込みの内容が、不一致または不正確である場合、審査が通らないことがあります。正確な情報を提供することは審査の信頼性を確保するために重要です。

別の金融機関へ借り換えを検討し、申込内容を正確に記載しましょう!

コメント