・住宅ローンが払えなくなりそう…

・住宅ローンが払えなくなったらどうなるか

といった、不安を抱えている方もいるのではないでしょうか。

この記事では、

- 住宅ローンを滞納したらどうなるのか

- 住宅ローンを払えない時の4つの対応方法

についてわかりやすく解説しています。

住宅ローンが払えない理由

住宅ローンが払えなくなってしまう理由は主に3つあります。

1.収入が減った

収入が減ってしまう理由は、失業・転職、減給、病気やけがによる休職など、人それぞれです。また、コロナウイルスなどの感染症の蔓延や自然災害等も、収入減や失業の原因になります。

他にもボーナス返済をしていた場合、会社の業績悪化でボーナスが出ず、返済が厳しくなったというケースもあります。

2.支出が増えた

将来に備えて貯金をしていても、予期せぬ支出は出てしまいます。

子育て中の家庭では、塾代や習い事、大学費用など教育費用は想定よりも多くなることもあります。

他にも急な病気やけがによる治療費や親の介護費用、離婚・別居による養育費等、予期せぬ出費がかかるかもしれません。

3.定年退職後も住宅ローンが残っている

マイホームの購入するタイミングが遅くなり、定年後も住宅ローンが残っている場合も返済が厳しくなることがあります。

年金や退職金が思ったより少なく、生活が苦しくなったり、退職金で、住宅ローンを一括返済するつもりだったけど、転職等により、退職金が出なかったということもあります。

住宅ローンを滞納したらどうなるか

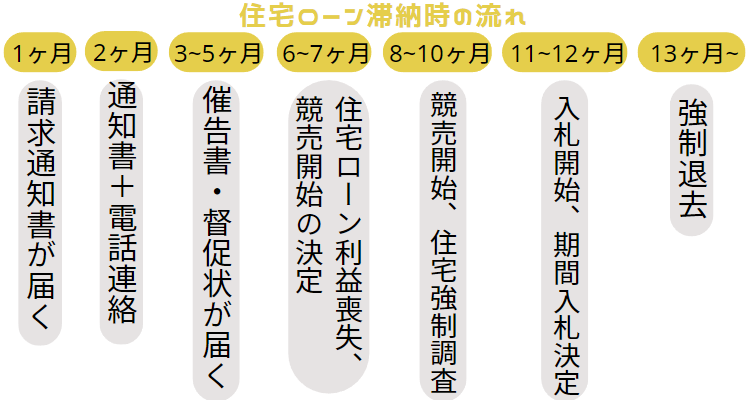

1ヶ月目:金融機関から請求通知書が届きます。

2ヶ月目:金融機関から請求通知書が届き、いつ返済ができるか確認の電話連絡が来ます。

3~5ヶ月目:初めの頃は催告書が届き、5ヶ月目には最終的に督促状が届きます。

←ここまでに対策をしましょう!

6~7ヶ月目:住宅ローンの利益が喪失し、一括返済を求められ、自宅が競売にかけられます。

8~10ヶ月目:自宅が強制的に調査され、自宅の競売が開始されます。

11~12ヶ月目:自宅の入札が開始されます。

13ヶ月目~:強制的に退去させらます。

ローンが滞納している場合に、金融機関が不動産を強制的に売却して住宅ローンをまとめて回収することを言います。

競売は、裁判所がオークション方式で購入者を決めます。

競売の売却価格は低く、通常の売却と比べると、売却価格は5~7割程度となります。

任意売却とは、不動産売買価格がローン残高を下回っても、金融機関の合意のうえで家を売却できる不動産取引のことを言います。任意売却は競売より、高く売却できる可能性がアップします。

延滞5ヶ月以下:返済し続けることができれば、家を手放さずに済みます。家を手放す判断をした場合は、早めに任意売却を!

延滞6ヶ月以上:任意売却が間に合わなければ、自宅は競売にかけられ、最終的には強制的に退去させられる可能性があります。

住宅ローンを払えない時の4つの対応方法

方法① 金融機関に相談する

方法② 借り換えを検討する(延滞していない方向け)

方法③ 家を売却する

方法④ リースバック

方法① 金融機関に相談する

まずは今借りている金融機関に相談しましょう。ローンが払えそうにない場合は早めに相談することがとても重要です。

相談することで、以下のような解決策を提案してもらえる場合があります。

- 返済期限を延長して、月々の返済額を減らす

- 一定期間の返済額の減額

- ボーナス月の変更等

- 金利の引き下げ←金利の安い金融機関へ借り換えを検討していると伝えましょう!

方法②借り換えを検討する(延滞していない方向け)

住宅ローンを借り換えることで「返済期限を延長し、月々の返済額を減らす」ことができます。また、現状より金利が低くなるかもしれません。ただし、借り換え諸費用がかかります。

関連記事>>ローンの返済期限は延長できる?

関連記事>>借り換えの手数料や諸費用はいくら?

借り換えがおすすめの方は以下の通りです。

①現在借りている金利より、借り換え先の金融機関の金利のほうが1%以上低い

②ローン残高1,000万円以上、残り年数10年以上

③今後金利が上がりそう/金利が高くなった

④転職する前

⑤収入が下がる前

⑥健康状態が良好なとき

※ただし、年収、延滞状況、ローンの経過期間や年齢によっては期間の延長につながらない場合もあります。

返済期間の延長におすすめの金融機関

借り換え時には金融機関に、返済期間の延長を希望することを早めに伝えておきましょう。借り換え先の金融機関によっては、返済期間の延長に対応してくれない場合もありますので、事前に確認することが重要です。

既存ローンの借り入れ経過期間にかかわらず35年まで延長できます。ただし完済時の年齢が80歳未満などの条件に注意しましょう。

ライフステージ応援プランがあり、ライフイベント(産休・育休時の収入減少や、お子さまの進学による教育費支出増加等)にあわせて、返済額を増減できます。ただし減額する金額には下限があります。

ネット借り換え住宅ローンは変動金利がとても低めです。借入期間は35年−経過期間(1年単位)。ただし最終ご返済時の年齢が満81歳未満などの条件があります。

なお、過去に住宅ローンや他のローンの契約違反や滞納歴(2~3か月以上の延滞)がある場合は、個人信用情報機関に最長、完済後5年間まで記録されており、その期間は審査にほぼ通りません。

- 2~3か月以上の延滞

最長、契約終了後(完済後)から5年 - 保証債務の履行、代位弁済

最長、契約終了後(完済後)から5年 - 任意整理

最長、完済後5年 - 破産

約5~7年 - 再生

約5~7年(載らないケースもある)

本人の個人信用情報機関の情報は、情報開示請求制度を利用して確認できます。

個人信用情報機関は、次の3つがあり、金融機関やローン商品によって登録される信用情報機関が異なります。

- 株式会社シー・アイ・シー(CIC)

主にクレジットカード会社が加盟する信用情報機関 - 株式会社日本信用情報機構(JICC)

主に消費者金融が加盟する信用情報機関 - 全国銀行協会(全国銀行個人信用情報センター・KSC)

銀行や信用金庫、信用保証協会などが加盟する信用情報機関

方法③ 家を売却する

住宅ローンを払えない場合は、家の売却も検討してみましょう。

売却価格によっては、住宅ローンを完済できます。複数の不動産会社に家の査定を依頼し、高く売れそうなところに仲介を依頼しましょう。

売却代金でローンを完済できない場合は、金融機関の合意を得て任意売却するかたちとなります。

任意売却は競売より、高く売却できる可能性がアップします。そのため、競売にかけられる前に、早めに任意売却に取り掛かりましょう。

ちなみに滞納から11ヶ月を経過すると、競売の入札開札日が通知されますが、入札開始日の前日まで任意売却が可能とされています。

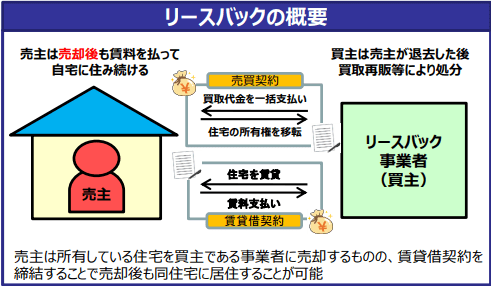

方法④ リースバック

リースバックとは、自宅をリースバック事業者に売却し、その後、リースバック事業者に毎月賃料を支払うことで、自宅に住み続けられる取引です。引っ越しの手間がかからず、同じ家に住み続けることができるので、おすすめです。

コメント