銀行の住宅ローン金利は月初に変わることが多いですが、金利が低くなるタイミングを見極めることはとても難しいです。

そのため、今より返済額が安くなる時や好条件の住宅ローンを見つけたタイミングで、早めに借り換えることをおすすめします。

- 今より返済額が安くなる時

- 好条件の住宅ローンを見つけた時

今より返済額が安くなりやすいケース

今より返済額が安くなりやすいケースは次の通りです。

- 現在借りている金利と借り換え先の金利差が1%

- ローン残高が1,000万円以上

- ローンの返済期間が残り10年以上

ただし、この条件に当てはまらなくても、お得なるケースは十分あります。まずは、借り換えシュミレーションをしてみましょう!

関連記事>>住宅ローン借り換えにおすすめのシュミレーションを紹介

1.現在借りている金利と借り換え先の金利差が1%以上

借り換えには諸費用等が30万円以上かかるケースが多いです。そのため、借り換えをする際は、諸費用等を上回るメリットが必要になります。

今より金利が1%以上低い住宅ローンに借り換えれば、借り換えるメリットが生じますが、

逆に金利差が1%未満であれば、金利が低い恩恵よりも、借り換えにかかる諸費用が上回り、損をしてしまうことが多くなります。

借り換えを検討する際は金利だけでなく諸費用にも注意しましょう!

関連記事>>住宅ローン借り換えの手数料や諸費用はいくら?

関連記事>>住宅ローン借り換えおすすめ銀行ランキング

2.ローン残高が1,000万円以上

ローン残高が1,000万円以上の場合は、借り換えメリットが大きくなります。そのため、借り換えはなるべく早い段階でした方がお得になります。

逆にローン残高が1,000万円未満では借り換えのメリットが少なくなります。

なぜなら、金利が低くなっても、ローン残高自体が少ないので、利息があまりつかないからです。

そのため、借り換えても、金利が低い恩恵よりも、借り換えにかかる諸費用が上回り、損をしてしまうことが多くなります。

3.ローンの返済期間が残り10年以上

ローンの返済期間が10年以上ある方が借り換えのメリットが大きいです。

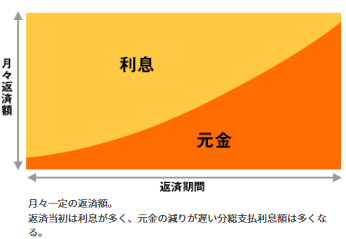

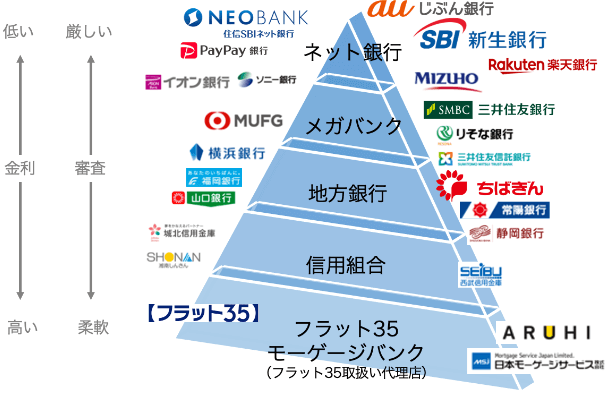

なぜなら住宅ローンは返済期間の前半に多くの利息を支払う仕組みだからです。

住宅ローンの返済方法は元利均等返済と元金均等返済の2種類ありますが、両方とも返済期間が残り少なくなるにつれて、利息の割合も少なります。

そのため、ローンの返済期間が10年以上ある方が借り換えの恩恵が大きくなります。

引用元:楽天銀行公式サイト

借り換えに特におすすめのタイミング

借り換えに特におすすめなのは固定金利期間終了時や変動金利の返済額の見直し時です。

固定金利期間終了時(固定期間選択型住宅ローンの場合)

固定期間終了後は金利引下げの優遇幅が小さくなり、金利が上がるため、返済額が増えるケースが多くなります。

そのため、固定期間終了後に金利を上げないためには対策が必要です。

借り換えを検討する場合は、借り換えの仮申込や本申込は固定期間が終わる前までにしておき、実際に借り換えるタイミングは固定期間が終了した後がおすすめです。

なぜなら、借り換えは、今借りている金融機関で全額繰上返済の手続きが必要となりますが、固定期間中は全額繰上返済手数料が高いケースがあるからです。なお、手数料は手続き方法(窓口、郵送、ネット)や金融機関によって異なりますので、今借りている金融機関の手数料を確認してみましょう!

関連記事>>住宅ローンの固定期間終了後の金利を上げない交渉方法や借り換えのポイント!

変動金利の返済額の見直し時

変動金利のローンは5年ごとに返済額の見直しがあり、金融機関から返済額の変更通知が届きます。

金利が上がれば、月々の負担も増えるため、このタイミングで借り換えをするのもおすすめです。

9月末までの借り換え

会社の年末調整時に住宅ローン控除の書類提出を間に合わせるためには、9月末までの借り換えがおすすめです。

金融機関から住宅ローン控除に必要な住宅ローン年末残高証明書は9月の残高を基準に年末の残高を想定して作成さてれており、だいたい10月頃に郵送されます。

そのため、10月以降の借り換えの場合、年末調整の時期までに年末残高証明書が届かない場合は確定申告が必要になります。ただし、窓口に申し出れば、年末残高証明書の当日発行を対応している金融機関もあります。

なお、確定申告は毎年2月16日から3月15日までの期間です。税務署の窓口へ出向くほかにも、e-Taxや郵送での受付にも対応しています。

好条件の住宅ローン

好条件の住宅ローンは次のようなものがあります。

- 金利が低い

- 団信の充実度が高い

- 借入時の手数料が安い

- 繰り上げ手数料がかからない

- 借り換えを機にリフォーム費用も借りられる

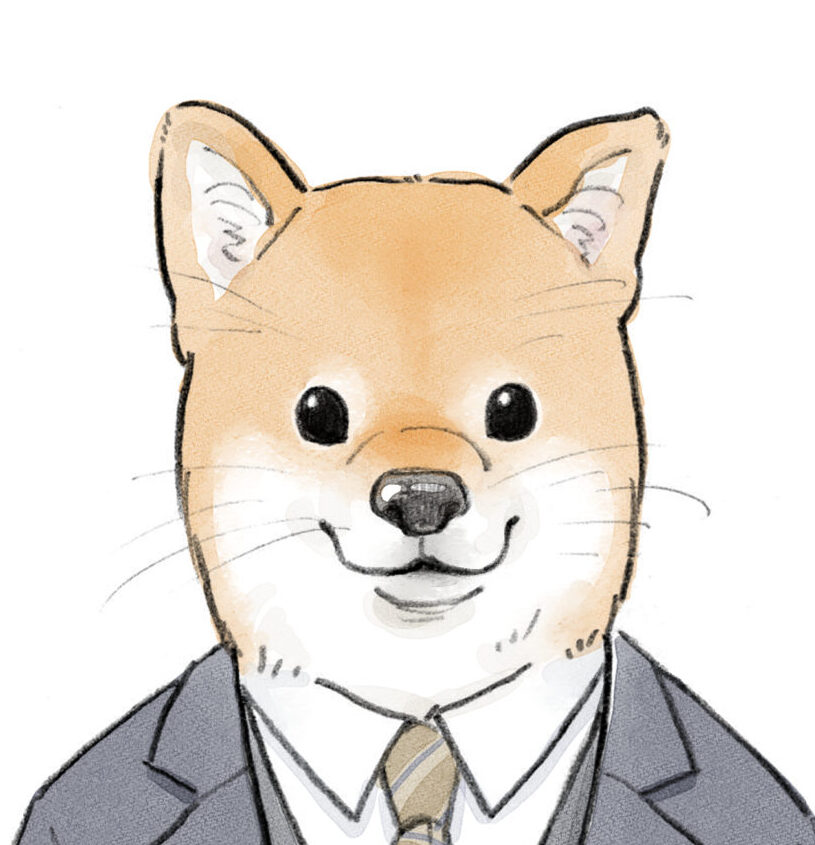

ただし、金利が低い住宅ローンほど、審査基準が厳しくなります。

関連記事>>住宅ローン借り換えおすすめ銀行ランキング

関連記事>>がん団信50%と100%どっちがおすすめ?3大疾病保障団信や生命保険とも比較!

審査が通りにくいケース

以下の審査が通りにくいケースに該当していないか確認してみましょう!

- 転職して1~3年未満

- 正社員から非正規雇用、自営業やフリーランス、社長、会社役員、経営者になった

- 当初住宅ローンを組んだ時より大きく収入が下がった

- カードローン等の他の借入が増えた

- 健康状態が良くない

- 契約違反や滞納歴(2~3ヶ月以上延滞)がある

関連記事>>住宅ローン借り換え審査が通らない11の原因について解説

1.転職して1年~3年未満

転職後、一定期間は審査に通らない場合があります。転職して間もないと収入の安定性が低いと判断されるためです。

申込み条件に記載がなくても、住宅ローンの審査条件として勤続年数を1年~3年以上と定めている金融機関が多いです。

そのため、転職を考えているのであれば転職前の借り換えがおすすめ。

ただし、大企業や公務員の場合は、転職して1年未満でも通る場合があります。

最近転職をした方の場合は、期間をあけて審査を受けてみてくださいね。

2.正社員から非正規雇用、自営業やフリーランス、社長、会社役員、経営者になった

住宅ローンを組んだ後に、正社員から非正規雇用、フリーランスや自営業者等、定期的に安定した収入を持たない雇用形態に変わった場合、審査が通りにくくなります。

また、非上場の社長・会社役員・経営者も、会社の業績と個人の収入が連動しやすいため、収入が不安定になりがちです。そのため、毎月一定の給与がもらえる会社員と比べ、住宅ローンが組みにくくなります。

フリーランスや自営業者、社長、会社役員、経営者の場合、申込みの際に、確定申告書等の提出が必要となり、直近3年間に赤字があると審査に通りにくくなります。

関連記事>>【自営業・個人事業主向け】住宅ローンが通りやすい銀行と注意点

3.当初住宅ローンを組んだ時より大きく収入が下がった

-1.png)

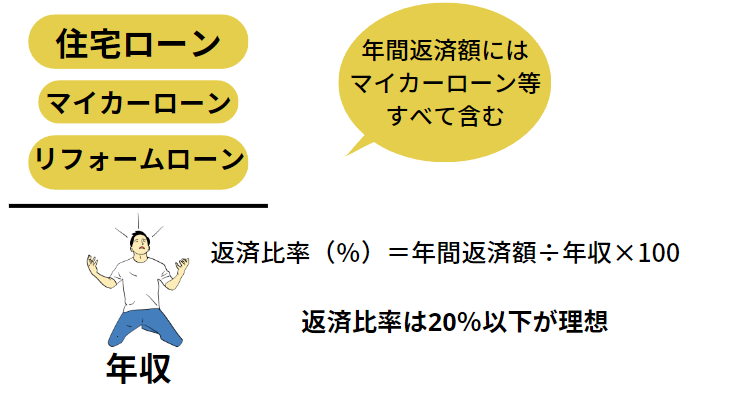

当初住宅ローンを組んだ時より、職場の配置転換や夜勤、残業の有無などで収入が減少すると、借り換えの審査が通らないことがあります。この審査基準は「返済比率」で判断されます。

返済比率:年収に占める年間返済額の割合

返済比率の算出方法:年間返済額÷年収×100

※年間返済額には住宅ローンの他に、マイカーローン等のすべての負債を含む

この「返済比率」は金融機関によって基準が異なりますが、「返済比率」20%〜40%を超えた借入れはできません。さらに年収が高くなるにつれて返済比率の基準は40%に近くなります。

収入が下がることが予測されているなら、早めに住宅ローンの借り換えを検討することをおすすめします。

4.カードローン等の他の借入が増えた

新たな借入れ(マイカーローンやカードローン等)をした場合やその借入額が大きすぎると、審査が通りづらくなります。

一般的に、返済比率(年収に対する借入の割合)が20%〜40%を超えた借入れはできません。

返済比率が高い場合は、他の借入れが完済してから、借り換えを検討しましょう。

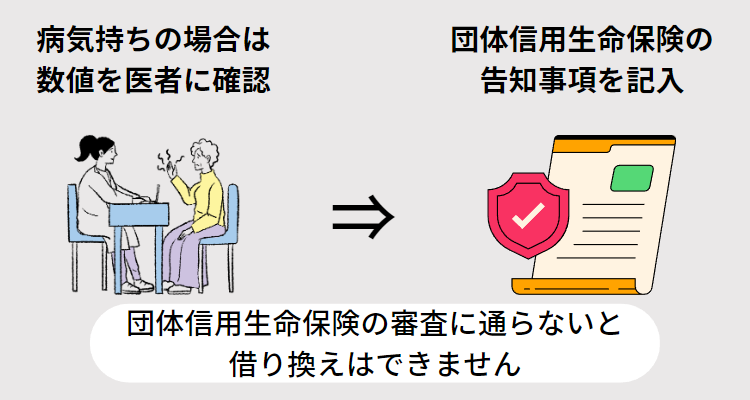

5.健康状態が良くない

住宅ローンは、多くの場合、団体信用生命保険(通称:団信)への加入が必須です。

そのため、健康状態が悪いと、借り換えができない場合があります。

ただし、一般団信よりも審査が緩く持病があっても加入しやすいワイド団信を取り扱っている金融機関もあります。

なお、ワイド団信の場合は、がん団信等の保障はなく、基本の保障のみ(死亡、高度障害、余命6ヶ月未満)となります。

そのため、既存の団信の保障と比較し、充実度が下がる場合は借り換えをしない方がいいかもしれません。

また、フラット35は団信に加入しなくても借り換えできますが、万が一のことがあった際に、ローン残高が保障されないので、おすすめできません。

健康状態に不安がある方は仮審査のタイミングで団体信用生命保険の申込みをしておきましょう!

関連記事>>病気持ちでも団信入れる?ワイド団信についても検討!

6.契約違反や滞納歴(2~3ヶ月以上延滞)がある

過去に住宅ローンや他のローンの契約違反や滞納歴(住宅ローンの場合は3ヶ月以上延滞)がある場合は、個人信用情報機関に最長、完済後5年間まで記録されており、その期間は審査にほぼ通りません。

- 2~3か月以上の延滞

最長、契約終了後(完済後)から5年 - 保証債務の履行、代位弁済

最長、契約終了後(完済後)から5年 - 任意整理

最長、完済後5年 - 破産

約5~7年 - 再生

約5~7年(載らないケースもある)

本人の個人信用情報機関の情報は、情報開示請求制度を利用して確認することができます。

個人信用情報機関は、次の3つがあり、金融機関やローン商品によって登録される信用情報機関が異なります。

- 株式会社シー・アイ・シー(CIC)

主にクレジットカード会社が加盟する信用情報機関 - 株式会社日本信用情報機構(JICC)

主に消費者金融が加盟する信用情報機関 - 全国銀行協会(全国銀行個人信用情報センター・KSC)

銀行や信用金庫、信用保証協会などが加盟する信用情報機関

また、詐欺行為や不正な金融取引歴がある場合は、審査が通りません。